Zum Schutz vor dem Unbill des Wetters errichteten sich Menschen von Alters her Behausungen, mit der Folge, dass die errichteten Gebäude allen Arten von Unwettern ausgesetzt waren und sind.

Unvorhersehbare Ereignisse, wie ein verheerender Sturm (Sturm „Lothar“ 1999, Sturm „Willi“ 2003), ein Erdbeben, Hagel (Elzach 2003, Villingen-Schwenningen 2006, Reutlingen 2013), Unmengen von Wasser (Freiamt 1987, Mühlenbach und Fischerbach 2002) und Feuer können in Minuten zerstören, was sorgfältig errichtet war.

Neben dem Verlust der Wohnung und dem damit verbundenen Aufwand, wäre der materielle Verlust häufig des Eigentümers wirtschaftlicher Ruin.

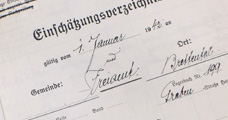

Mit der Einführung einer Gebäudeversicherung in Baden durch den damaligen Markgrafen Karl Friedrich von Baden in Karlsruhe blieb der wirtschaftliche Schaden nicht bei den Betroffenen. Die 1758 gegründete „Brand-Assecurations-Sozietät“ konnte den Mitgliedern wirtschaftliche Sicherheit verschaffen.

Was sind Elementarschäden?

Gemeint sind die üblicherweise im Rahmen der Gebäudeversicherung enthaltenen Risiken:

- Sturm und Hagel

- Hochwasser und Überschwemmung

- Blitzschlag

- Erdbeben, Bergsturz, Erdrutsch und Erdfall

- Schneedruck und Lawinen

- Flugzeugabsturz und herabstürzender Weltraumschrott

Weitere versicherte Schäden an Gebäuden

Neben den Elementarschäden sind weitere Schäden versicherbar:

- Brand und Explosion

- Kraft- und Vandalismus-Schäden

Aufgaben des Sachverständigen

Zunächst muss geprüft werden, ob am Tag des Schadens ein versichertes Ereignis stattgefunden hat. Bei Massenschäden durch Hagel oder Sturm erübrigt sich diese Prüfung häufig. Danach wird geprüft, ob der betrachtete Schaden mit dem Ereignis in Verbindung zu bringen ist.

- Wenn nein, sollte die tatsächliche Ursache geklärt werden.

- Wenn ja, beginnt die eigentlich wichtigste Aufgabe des Sachverständigen, nämlich die Beratung der Geschädigten, wie der entstandene Schaden zu beheben ist. Dabei muss der Sachverständige abwägen zwischen dem Interesse der Versicherung und dem Interesse der Geschädigten. Jedenfalls soll der Zustand vor dem Schaden möglichst ohne große Einschränkung für die Betroffenen wieder hergestellt werden.

Welche Ansprüche hat der Geschädigte?

Die Art des Anspruches ist so unterschiedlich, wie die Möglichkeit, Versicherungsverträge abzuschließen. Grundsätzlich muss zwischen Neuwertversicherung und Zeitwertversicherung unterschieden werden. In den meisten Fällen greift die Neuwertversicherung, das heißt das beschädigte Bauteil wird zum Neuwert im Zustand des Schadenszeitpunktes ersetzt.

Beispiel: Ein Fenster wurde 1980 eingebaut. Standard war damals Zweischeiben-Isolierverglasung mit einem Uw-Wert 4,0. Zum Schadenszeitpunkt 2013 liegt der Standard-Uw-Wert bei 1,0. Das beschädigte Fenster wird mit moderner Verglasung Uw-Wert 1,0 ersetzt.

Weiteres Beispiel: Häufig entstehen Unsicherheiten bei Totalschäden an Dächern. Die Forderung der Energieeinsparverordnung (EnEV) ist, dass bei Sanierungen die aktuellen Uw-Werte des Wärmeschutzes zu erfüllen sind. Zu Recht weisen Handwerker darauf hin und bieten häufig die energetische Sanierung mit an. In solchen Fällen kann die Versicherung die Kosten für den Ersatz der Dachdeckung mit den Gerüstkosten übernehmen. Die Demontage der Lattung, der Blechanschlüsse mit den Dachrinnen und der neue Aufbau der Wärmedämmung nach EnEV geht zu Lasten des Gebäudeeigentümers. Diese Variante wird gerne gewählt, weil sie neben dem Vorteil der Energieeinsparung auch Kostenvorteile bei der Sanierung mit sich bringt. Zu beachten ist, dass Anträge für die finanzielle Unterstützung durch die KFW vor Baubeginn gestellt werden müssen. In Schadensfällen ist dies häufig unbürokratisch möglich.

Wie geht es weiter?

Der Sachverständige bespricht die Sanierung mit den Gebäudeeigentümern, erstellt einen Sanierungsvorschlag und leitet diesen an die Versicherung weiter. Bei größeren Schäden ist die Einholung von Kostenvoranschlägen unumgänglich. Liegt ein solcher vor, wird geprüft, ob die angegeben Preise ortsüblich sind. Ist dies nicht der Fall, können weitere Angebote eingeholt werden. Denkbar ist auch, das erste Angebot entsprechend anzupassen. Kleinere Schäden können vom Sachverständigen selbst mit ortsüblichen Baupreisen versehen und der Versicherung zugeleitet werden. Die Auszahlung der Entschädigung erfolgt nach Abschluss der Leistungen direkt an den Versicherungsnehmer, der dann wiederum seine Handwerker bezahlt. Bei größeren Schäden können Vorschüsse und Abschlagszahlungen erforderlich sein und vereinbart werden. Sollen die Handwerkerforderungen direkt vom Versicherer bezahlt werden, muss eine Abtretungserklärung vereinbart werden.